Не секрет, что в период ЧП, многие предприятия испытывают трудности. Для поддержки предпринимателей Правительство РК предприняло ряд мер. Одним из которых является налоговые ставки, взносы и исчисления с коэффициентом «0», согласно Постановлениям РК №224, 287. Как для сотрудника, так и для самого предпринимателя это существенная экономия.

Для начала вспомним, кто является микро, малым, средним и крупным бизнесом. Малый бизнес – это средне годовой доход меньше 300000 МРП, средне годовая численность не более 100 человек. Средний бизнес – от 300000 МРП до 3 000 000 МРП, численность 101-250 чел. Крупный бизнес – это доход свыше 3 000 000 МРП, численность сотрудников больше 250 человек.

Согласно постановлению, субъекты микро, малого и среднего бизнеса, ставку «0», могут применять с 01.04.2020 по 01.10.2020 год.

Субъекты крупного бизнеса, пользуются нулевой ставкой в период с 01.04.2020 по 01.07.2020 год.

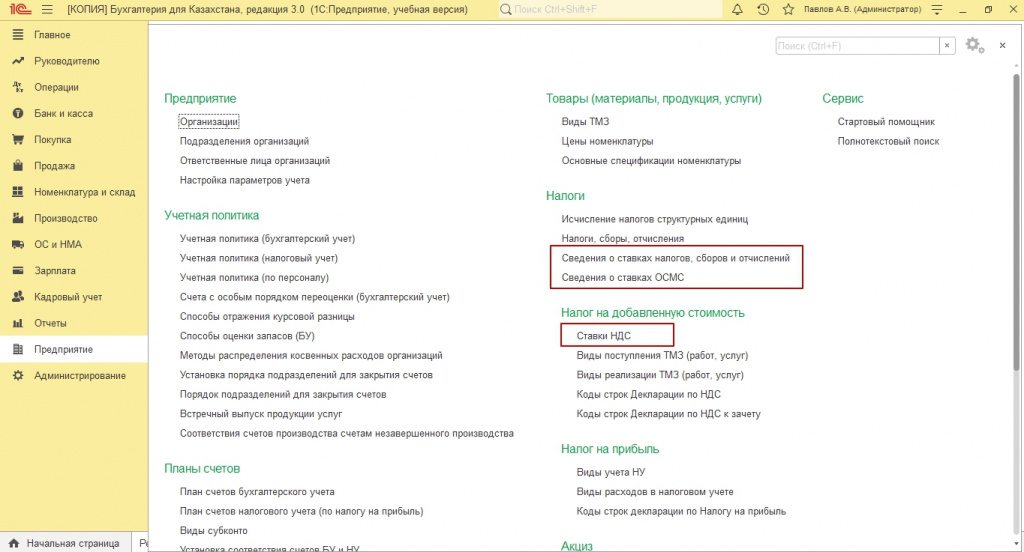

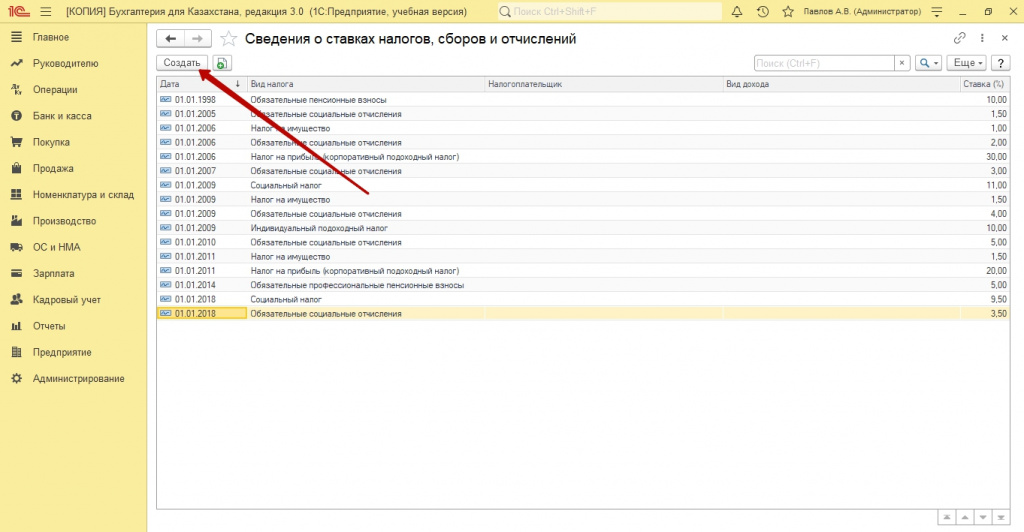

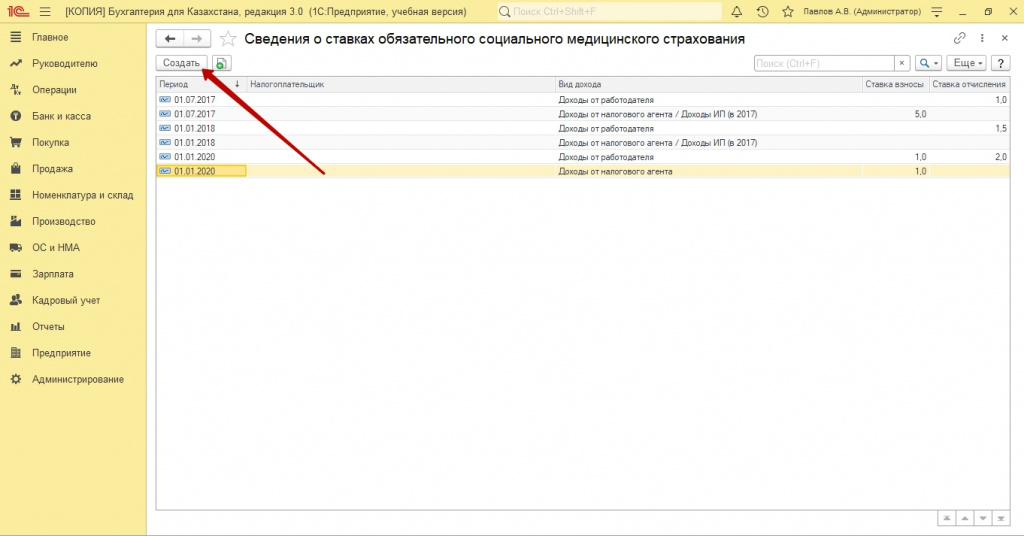

Для того, чтобы установить нулевые ставки, перейдем в нашу базу 1С, подсистема «Предприятие – Сведения о ставках, налогов, сборов и отчислений».

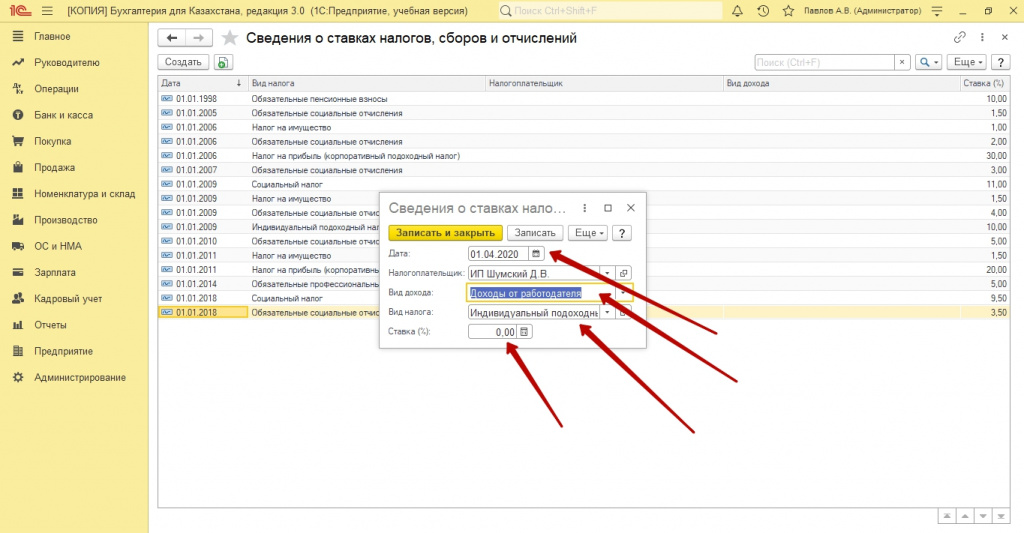

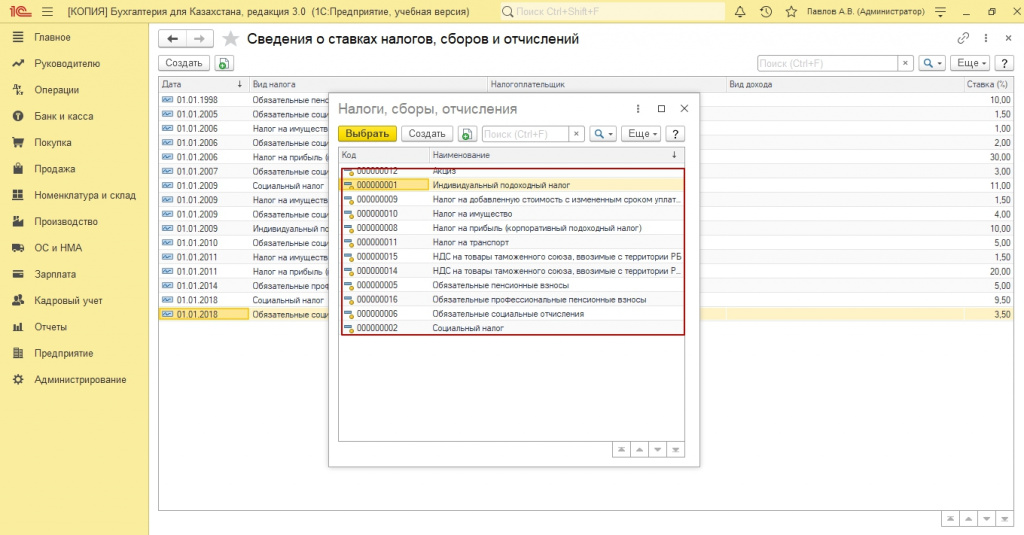

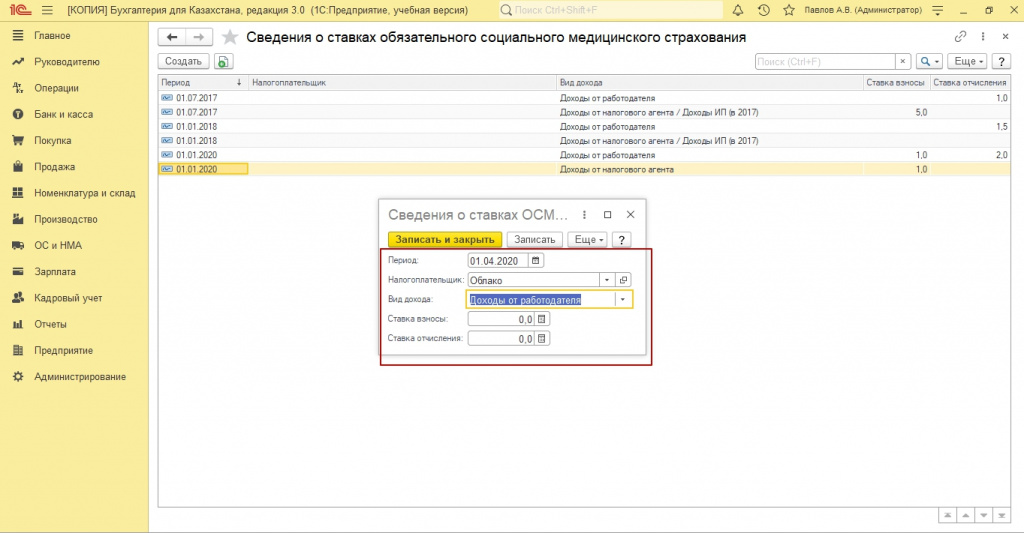

Далее, создаем новую ставку, устанавливаем дату 01.04.2020, выбираем вид налога, или отчисления, и в графе ставка, устанавливаем «0».

Ставки ОСМС, ВОСМС как для работодателя, так и для сотрудника, устанавливаются в пункте меню «Сведения о ставках ОСМС.» Аналогичным образом, заводим новое значения для взносов.

Когда приблизится дата окончания срока действия применения льгот, вам необходимо изменить ставки, на действующие ранее, либо вновь введение согласно новым постановлениям на необходимую дату.

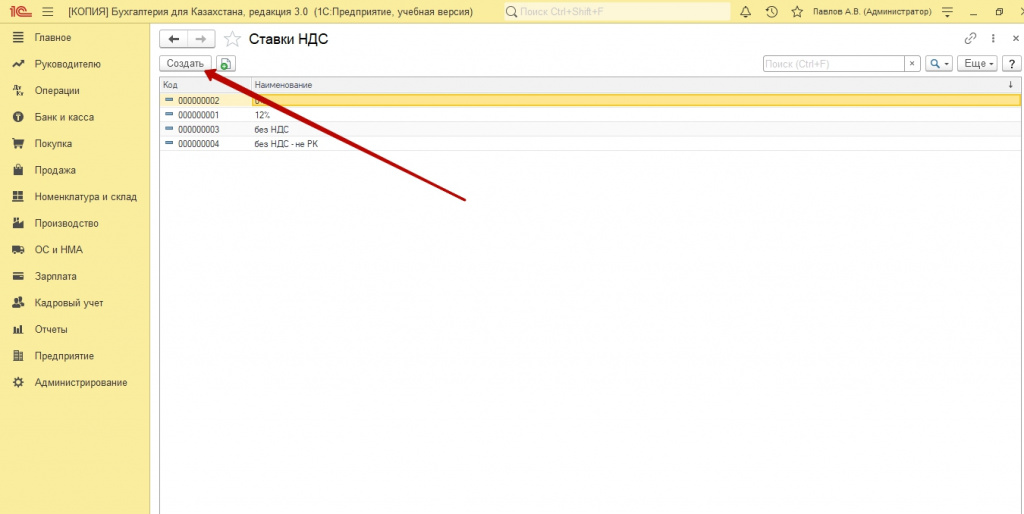

Еще одним существенным подспорьем в борьбе с ростом цен и экономическим кризисом, является решение установить ставку НДС 8%, на социально значимые продовольственные товары. (Постановление РК №141, 287.) Также период действия ставки с 01.03.2020 года по 01.10.2020 год.

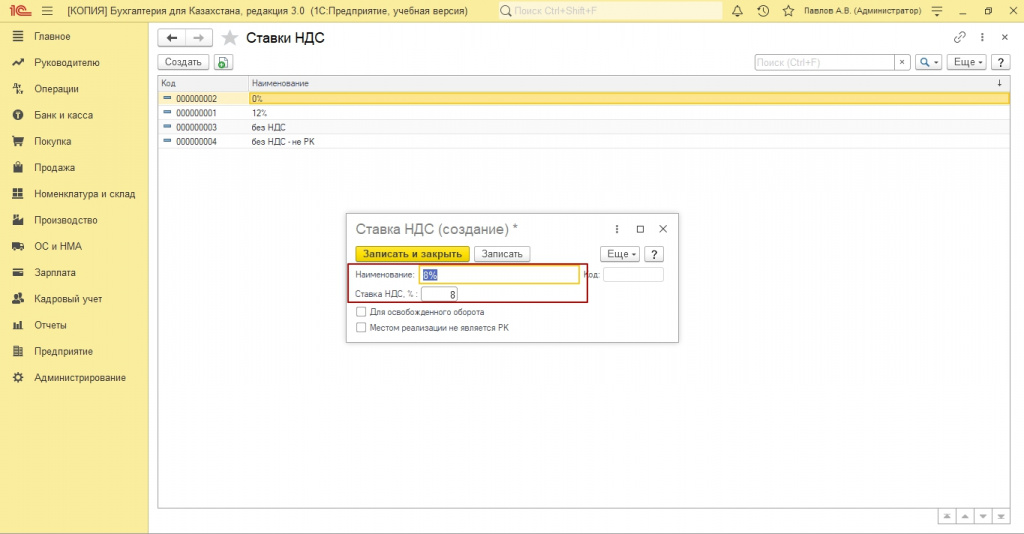

Для изменения ставки, необходимо создать новую ставку НДС, в справочнике Ставки НДС, в подсистеме Предприятие.

Нажимаем кнопку «Создать». Устанавливаем значение ставки 8%. Наименование установится автоматически.

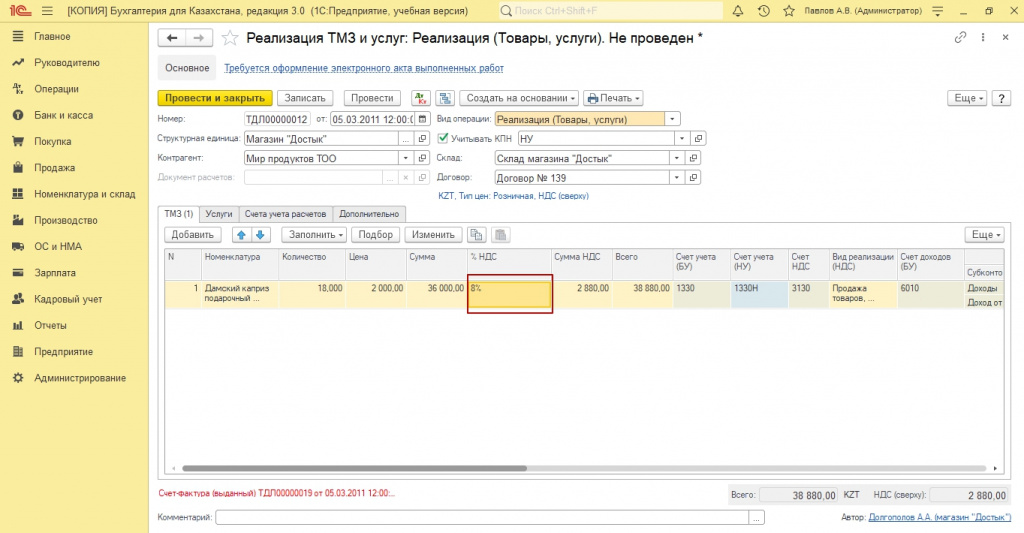

Для оформления реализации товаров со ставкой 8%, необходимо при создании документа, выбрать ставку 8%. Далее по обычной схеме создать счет фактуру выданную и на ее основании создать ЭСФ.

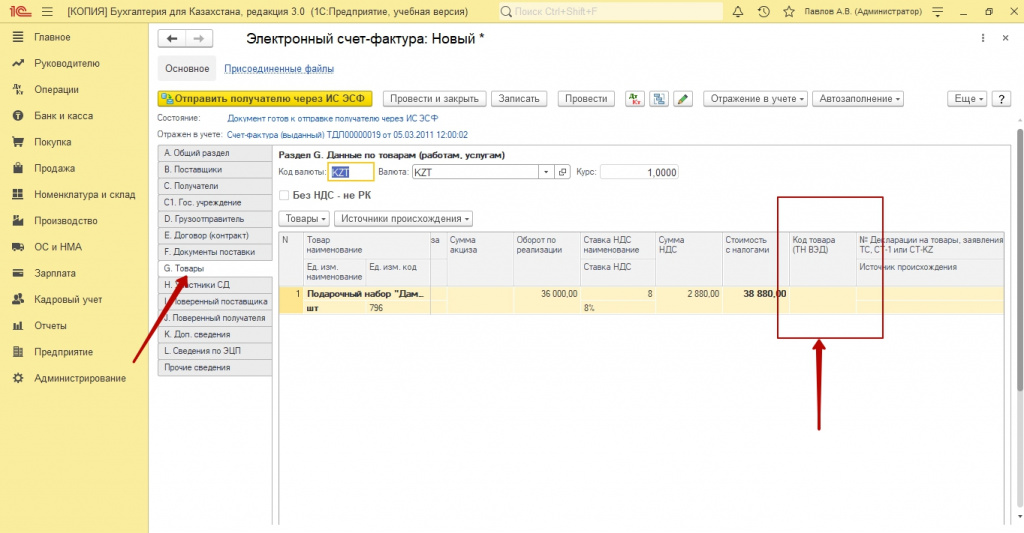

Особое внимание уделите уже сформированной ЭСФ. В графе товары, в столбце код ТНВЭД, у проданного товара, должен быть определённый код ТНВЭД, именно социально значимого из социального списка. Если код ТНВЭД будет не заполнен, либо, заполнен кодом, который не относится к списку, то счет фактура вернется с ошибкой ставки НДС.

Как правило если, в базе ведется учет товаров по источникам происхождения, то тогда, ваша задача, только сверить код ТНВЭД, если источников происхождения нет, вам необходимо отредактировать ЭСФ, и внести нужный код. Затем сохранить, и отправить электронную счет фактуру.

Ниже приводим список товаров и кодов ТНВЭД с возможностью установки ставки НДС 8%:

- 1. Мука пшеничная 1 сорт

- 2. Хлеб пшеничный из 1 сорта

- 3. Рожки (весовые)

- 4. Крупа гречневая

- 5. Рис шлифованный

- 6. Картофель

- 7. Морковь столовая

- 8. Лук репчатый

- 9. Капуста белокочанная

- 10. Сахар белый – сахар-песок

- 11. Масло подсолнечное

- 12. Говядина

- 13. Мясо кур

- 14. Молоко пастеризованное 2,5% жирности в мягкой упаковке

- 15. Кефир 2,5% жирности в мягкой упаковке

- 16. Масло сливочное

- 17. Яйцо куриное (I категория)

- 18. Соль поваренная пищевая (кроме "Экстра")

- 19. Творог: 5 – 9 % жирности

Мы надеемся наша статья была полезной. Желаем удачи!

Бухгалтер-консультант компании «ITSheff» Смирнова Е.А.

Комментарии0

Комментарии0